Administración Federal de Ingresos Públicos

FACTURACION Y REGISTRACION

Resolución General 1956

Procedimiento. Régimen especial de emisión y almacenamiento electrónico de comprobantes originales. Resolución General Nº 1415, sus modificatorias y complementarias. Norma complementaria.

Bs. As., 19/10/2005

VISTO la Resolución General Nº 1415, sus modificatorias y complementarias, y

CONSIDERANDO:

Que mediante dicha norma, se unificaron en un solo texto normativo las disposiciones relacionadas con la emisión, registración e información de las facturas o documentos equivalentes, a los fines de facilitar la consulta y comprensión de los distintos temas que hacen a su aplicación.

Que asimismo la Resolución General Nº 1361, sus modificatorias y complementarias, estableció un régimen especial, opcional de emisión y almacenamiento de duplicados electrónicos de comprobantes y obligatorio de registración de comprobantes emitidos y recibidos.

Que en virtud de la significativa cantidad de comprobantes que confeccionan determinados responsables, se considera oportuno extender el citado régimen especial a la emisión y almacenamiento electrónico de comprobantes originales, prescindiendo del soporte papel.

Que a tal efecto, los sujetos que adhieran al mismo deberán encontrarse incorporados al régimen especial de emisión y almacenamiento de duplicados electrónicos de comprobantes establecido por la precitada Resolución General Nº 1361, sus modificatorias y complementarias.

Que corresponde otorgar un plazo razonable para la entrada en vigencia del presente régimen, a fin de posibilitar a los distintos usuarios la adecuación de sus respectivos sistemas.

Que han tomado la intervención que les compete las Direcciones de Legislación, de Asesoría Legal Impositiva y de los Recursos de la Seguridad Social, de Asesoría Técnica, de Programas y Normas de Fiscalización, de Informática de Fiscalización y de Servicios al Contribuyente y al Usuario Aduanero.

Que la presente se dicta en ejercicio de las facultades conferidas por los artículos 33 y 36 de la Ley Nº 11.683, texto ordenado en 1998 y sus modificaciones, por el artículo 48 del Decreto Nº 1397 del 12 de junio de 1979 y sus modificatorios, y por el artículo 7º del Decreto Nº 618 del 10 de julio de 1997, su modificatorio y sus complementarios.

Por ello,

EL ADMINISTRADOR FEDERAL DE LA ADMINISTRACION FEDERAL DE INGRESOS PUBLICOS

RESUELVE:

Artículo 1º — Establécese un régimen especial, de carácter opcional, para la emisión y almacenamiento electrónico de comprobantes originales, respaldatorios de las operaciones de compraventa de cosas muebles, locaciones y prestaciones de servicios, locaciones de cosas y obras y las señas o anticipos que congelen el precio.

TITULO I

ALCANCE DEL REGIMEN

A – SUJETOS COMPRENDIDOS

Art. 2º — Podrán optar por el régimen que se establece por la presente, los contribuyentes y/o responsables que, revistiendo el carácter de responsables inscriptos en el impuesto al valor agregado, se encuentren incorporados o se incorporen al régimen especial de emisión y almacenamiento de duplicados electrónicos de comprobantes, de acuerdo con lo dispuesto en el Título I de la Resolución General Nº 1361, sus modificatorias y complementarias.

B – COMPROBANTES ALCANZADOS

Art. 3º — Se encuentran alcanzados por el régimen, los comprobantes que se detallan a continuación:

a) Facturas o documentos equivalentes clase «A».

b) Facturas o documentos equivalentes clase «B».

c) Notas de crédito y Notas de débito clase «A».

d) Notas de crédito y Notas de débito clase «B».

C – COMPROBANTES EXCLUIDOS

Art. 4º — Quedan excluidos del régimen:

a) Las facturas de exportación a que se hace referencia en el artículo 17 de la Resolución General Nº 1415, sus modificatorias y complementarias.

b) Las facturas o documentos equivalentes, notas de débito y notas de crédito clases «A», «A» con la leyenda «PAGO EN C.B.U. INFORMADA», previstas en el artículo 3º de la Resolución General Nº 1575, su modificatoria y complementaria, y «M» comprendidas en los artículos 3º y 25 de la citada resolución general.

c) Las facturas o documentos equivalentes clase «B» que respalden operaciones con consumidores finales en las que se haya entregado el bien o prestado el servicio en el local, oficina o establecimiento.

d) Los comprobantes emitidos por aquellos sujetos que realicen operaciones que requieren un tratamiento especial en la emisión de comprobantes, según lo dispuesto en el Anexo IV de la Resolución General Nº 1415, sus modificatorias y complementarias (agentes de bolsa y de mercado abierto, concesionarios del sistema nacional de aeropuertos, servicios prestados por el uso de aeroestaciones correspondientes a vuelos de cabotaje e internacionales, distribuidores de diarios, revistas y afines, etc.).

e) Las facturas o documentos equivalentes emitidos por los sujetos que se indican en el Apartado A del Anexo I de la Resolución General Nº 1415, sus modificatorias y complementarias, respecto de las operaciones allí detalladas.

f) Los tiques, tiques factura, facturas, notas de débito y demás documentos fiscales emitidos mediante la utilización de equipamiento electrónico denominado «Controlador fiscal», y las notas de crédito emitidas por medio de dicho equipamiento como documentos no fiscales homologados y/o autorizados en los términos de la Resolución General Nº 4104 (DGI), texto sustituido por la Resolución General Nº 259, sus modificatorias y complementarias.

g) Los documentos equivalentes emitidos por entidades o sujetos especialmente autorizados por esta Administración Federal (v.gr. Formularios 1116 «B» y 1116 «C»).

TITULO II

SOLICITUD DE ADHESION AL REGIMEN Y PERMANENCIA EN EL MISMO

A – PRESENTACION DE LA SOLICITUD

Art. 5º — Los sujetos indicados en el artículo 2º, solicitarán la adhesión al presente régimen mediante la transferencia electrónica de datos a través de la página «web» de este organismo (http://www.afip.gov.ar), conforme al procedimiento dispuesto por la Resolución General Nº 1345, sus modificatorias y complementarias. A tal efecto se seleccionará la opción «Regímenes de Emisión, Almacenamiento y/o Registración Electrónicos de Comprobantes».

Como constancia de la presentación realizada y admitida para su tramitación, el sistema emitirá un comprobante que tendrá el carácter de acuse de recibo de esta Administración Federal, el cual implicará la aceptación de las disposiciones establecidas en el Anexo III de la Resolución General Nº 1361, sus modificatorias y complementarias.

Cuando en la solicitud de adhesión efectuada se detectaren inconsistencias, el sistema comunicará automáticamente las mismas al responsable. En dicho caso, se suspenderá el trámite y el contribuyente dispondrá de un plazo de DIEZ (10) días hábiles administrativos para subsanarlas y concurrir a la dependencia de este organismo en la que se encuentre inscripto a efectos de comunicar —mediante la presentación de una nota en los términos de la Resolución General Nº 1128— el cumplimiento de tal deber o bien, aportar la información o documentación pertinente tendiente a subsanar tales inconsistencias y gestionar la reactivación del trámite suspendido. (Párrafo incorporado por art. 3°, inc. a) de la Resolución General N° 1993/2006 de la AFIP B.O. 18/1/2006. Vigencia: a partir del día 16 de enero de 2006, inclusive).

Transcurrido el plazo establecido en el párrafo anterior sin que se hubiere cumplido lo allí indicado, será considerado como desistimiento tácito de la solicitud de adhesión efectuada y dará lugar sin más trámite al archivo de las respectivas actuaciones. (Párrafo incorporado por art. 3°, inc. a) de la Resolución General N° 1993/2006 de la AFIP B.O. 18/1/2006. Vigencia: a partir del día 16 de enero de 2006, inclusive).

A los fines de este artículo se considerarán inconsistencias, entre otras, las siguientes:

a) La incorporación de datos inexactos o incompletos en la solicitud de adhesión.

b) La falta de actualización del domicilio fiscal declarado, en los términos del artículo 4º de la Resolución General Nº 301, sus modificatorias y complementarias, o la que la que la reemplace y/o complemente.

c) No haberse cumplido con la obligación de presentación de la última declaración jurada del impuesto a las ganancias y de las DOCE (12) últimas declaraciones juradas del impuesto al valor agregado y de los recursos de la seguridad social, o las que correspondan presentar desde el inicio de la actividad o desde el cambio de carácter frente al impuesto al valor agregado, vencidas al penúltimo mes anterior a la fecha de recepción de dichos datos.

(Párrafo incorporado por art. 3°, inc. a) de la Resolución General N° 1993/2006 de la AFIP B.O. 18/1/2006. Vigencia: a partir del día 16 de enero de 2006, inclusive).

B – RESOLUCION DE LA SOLICITUD

Art. 6º — La aceptación o rechazo de la solicitud de adhesión será resuelta dentro de los VEINTE (20) días hábiles administrativos, contados a partir del día de su recepción, por los funcionarios que se indican a continuación:

a) Jefe del Departamento Gestión de Cobro o el Jefe de la División Grandes Contribuyentes Individuales —según corresponda—, de la Dirección de Operaciones Grandes Contribuyentes Nacionales dependiente de la Subdirección General de Operaciones Impositivas de Grandes Contribuyentes Nacionales: respecto de los contribuyentes y/o responsables correspondientes a cada una de tales jurisdicciones.

b) Jefe de Agencia o Distrito: respecto de los contribuyentes y/o responsables de su respectiva jurisdicción.

Art. 7º — Los funcionarios mencionados en el artículo 6º podrán requerir información o documentación complementaria a los fines de la tramitación de la solicitud.

El incumplimiento del requerimiento formulado será considerado como desistimiento tácito de la solicitud de adhesión efectuada y dará lugar sin más trámite al archivo de las respectivas actuaciones.

(Artículo sustituido por art. 3°, inc. b) de la Resolución General N° 1993/2006 de la AFIP B.O. 18/1/2006. Vigencia: a partir del día 16 de enero de 2006, inclusive).

C – NOTIFICACION DE LA RESOLUCION

Art. 8º — La aceptación o rechazo de la solicitud de adhesión presentada se notificará en la forma que seguidamente se detalla:

a) Aceptación: será publicada en la página «web» de este organismo (http://www.afip.gov.ar), donde se indicará la fecha a partir de la cual se encuentra autorizado a emitir comprobantes electrónicos originales.

b) Rechazo: mediante acto administrativo, según lo dispuesto en la Ley Nº 11.683, texto ordenado en 1998 y sus modificaciones.

D – PERMANENCIA EN EL REGIMEN. EXCLUSIONES

Art. 9º — La permanencia de los contribuyentes y/o responsables en el régimen tendrá una vigencia mínima de UN (1) año contado a partir de la fecha de publicación de la aceptación en la página «web», la que será renovada en forma automática a su vencimiento sin necesidad de solicitud expresa por parte del responsable.

Dicha permanencia estará sujeta a las siguientes condiciones:

a) No encontrarse comprendidos en algunas de las causales dispuestas en el artículo 3º de la Resolución General Nº 1361, sus modificatorias y complementarias.

b) Cumplir con los requisitos establecidos en el artículo 8º de la citada resolución general.

c) Que subsistan las causas que originaron su inclusión en el régimen, para el supuesto contemplado en el artículo 9º de la Resolución General Nº 1361, sus modificatorias y complementarias.

Cuando esta Administración Federal constate que el contribuyente no cumple con las condiciones a que alude el párrafo anterior, podrá excluirlo del presente régimen, mediante resolución fundada, por el término de TRES (3) años, contados a partir del primer día del segundo mes inmediato siguiente al de notificación de la correspondiente resolución administrativa, pudiendo extenderse dicho plazo hasta tanto cesen o, en su caso, se subsanen los motivos que originaron la exclusión.

De tratarse de sujetos a los cuales se les hubiera determinado su domicilio fiscal de oficio con posterioridad a su ingreso al régimen, este organismo podrá excluirlos mediante resolución fundada en dicha causal, por el término de UN (1) año contado en la forma prevista en el párrafo anterior.

Art. 10. — Sin perjuicio de lo dispuesto en el artículo anterior, esta Administración Federal también podrá disponer la exclusión de los sujetos que no registren solicitudes de autorización de emisión de comprobantes electrónicos originales durante un período continuo de DOCE (12) meses.

Art. 11. — Los sujetos adheridos al presente régimen podrán solicitar la exclusión cuando haya transcurrido UN (1) ejercicio comercial anual, regular y completo, a partir de su inclusión en el régimen. Cuando se ejerza la opción de la exclusión, no podrá formalizarse un nuevo pedido de adhesión hasta que transcurran TRES (3) ejercicios comerciales anuales, consecutivos, regulares y completos, contados a partir del primer día del ejercicio inmediato siguiente a aquel en el cual se hubiera presentado la solicitud de exclusión.

Dicha solicitud deberá efectuarse mediante la transferencia electrónica de datos, en la forma prevista en el artículo 5º de la presente y surtirá efectos desde el primer día del segundo mes inmediato siguiente al de interposición del pedido.

TITULO III

EMISION Y ALMACENAMIENTO DE LOS COMPROBANTES ELECTRONICOS ORIGINALES

A – SOLICITUD DE AUTORIZACION DE EMISION DEL COMPROBANTE ELECTRONICO

Art. 12. — Los sujetos adheridos al presente régimen deberán confeccionar los comprobantes clases «A» y/o «B» y solicitar por «Internet» a esta Administración Federal la autorización de emisión de dichos comprobantes electrónicos originales.

La solicitud de autorización se realizará utilizando el programa aplicativo denominado «AFIP DGI – RECE – REGIMEN DE EMISION DE COMPROBANTES ELECTRONICOS – Versión 2.0», cuyas características, funciones y aspectos técnicos para su uso se indican en el Anexo I de la presente. Este organismo podrá aprobar en el futuro otros procedimientos electrónicos para efectuar dicha solicitud.

Los comprobantes electrónicos aludidos en el primer párrafo no tendrán efectos fiscales frente a terceros hasta que este organismo otorgue el Código de Autorización Electrónico, en adelante «C.A.E.».

(Artículo sustituido por art. 1° punto 1° de la Resolución General N° 2014/2006– AFIP B.O. 16/3/2006)

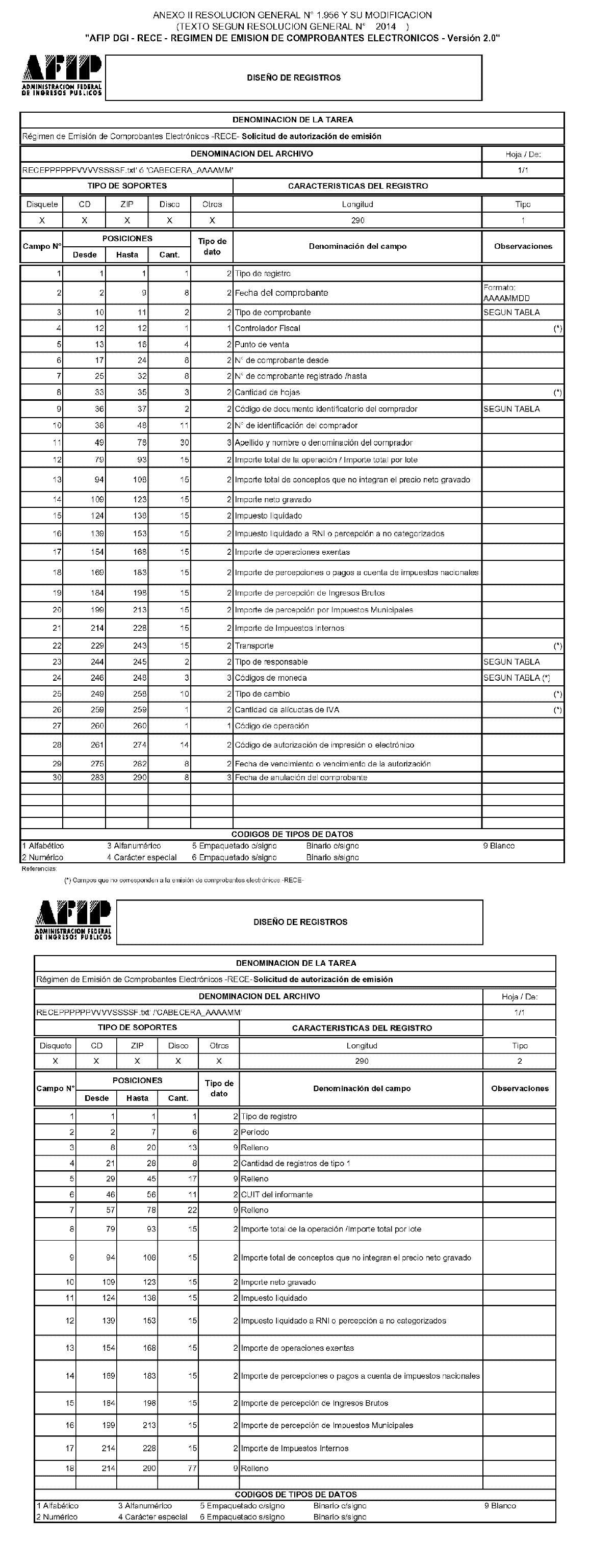

Art. 13. — La solicitud de autorización de emisión de los comprobantes electrónicos, deberá efectuarse considerando los diseños de registro consignados en el Anexo II de la presente y de acuerdo con las siguientes especificaciones:

a) Facturas o comprobantes clase «A»: un registro por cada uno, cualquiera fuere su importe.

b) Facturas o comprobantes clase «B»:

1. Si el importe es igual o superior a UN MIL PESOS ($ 1.000.-): un registro por cada uno.

2. Si el importe es inferior a UN MIL PESOS ($ 1.000.-): un registro por lote de comprobantes con el monto correspondiente a la suma de los montos de cada uno de los comprobantes contenidos en el lote a autorizar.

c) Notas de crédito y/o de débito que se emitan en concepto de descuentos, bonificaciones, quitas, devoluciones, rescisiones, intereses, etc.: deberán solicitarse y emitirse únicamente con los códigos de comprobantes 02, 03, 07 y 08, según la Tabla de comprobantes dispuesta en el punto 1) del Apartado E —TABLAS DEL SISTEMA—, del Anexo II de la Resolución General Nº 1361, sus modificatorias y complementarias, no resultando de aplicación lo dispuesto en el Anexo IV, Apartado A, punto 2., de la Resolución General Nº 1415, sus modificatorias y complementarias.

Cada solicitud deberá efectuarse por un único punto de venta que será específico y distinto al utilizado para documentos que se emitan a través del equipamiento electrónico denominado controlador fiscal y/o para los que se emitan de conformidad con lo dispuesto en las Resoluciones Generales Nº 1415 y Nº 100, y sus respectivas modificatorias y complementarias. De resultar necesario podrá utilizarse más de un punto de venta, observando lo dispuesto precedentemente.

Los documentos electrónicos correspondientes al punto de venta de cada solicitud deberán observar la correlatividad en su numeración conforme lo establece la Resolución General Nº 1415, sus modificatorias y complementarias.

Cuando en la solicitud de autorización de comprobantes constare la fecha de generación del documento, su transferencia electrónica a esta Administración Federal no podrá exceder los CINCO (5) días corridos de dicha fecha. En este supuesto y siempre que se otorgue el Código de Autorización Electrónico «C.A.E.» correspondiente, la citada fecha de generación será considerada como fecha de emisión del comprobante electrónico original.

En caso que la solicitud no consignare la fecha de generación del documento, será considerada fecha de emisión del comprobante electrónico original, la de otorgamiento del respectivo Código de Autorización Electrónico «C.A.E.».

(Artículo sustituido por art. 1° punto 2° de la Resolución General N° 2014/2006– AFIP B.O. 16/3/2006)

Art. 14. — Esta Administración Federal autorizará o rechazará la solicitud de autorización de emisión de los comprobantes a que se refiere el artículo anterior.

En el supuesto de autorización de los comprobantes electrónicos, se otorgará un Código de Autorización Electrónico «C.A.E.» por cada registro contenido en la solicitud realizada.

Cuando se detecten inconsistencias en los datos vinculados al emisor, se rechazará la solicitud pudiendo éste emitir un comprobante a través del equipamiento electrónico denominado controlador fiscal o en los términos de las Resoluciones Generales Nº 1415 y Nº 100, sus respectivas modificatorias y complementarias, o solicitar nuevamente la autorización de emisión electrónica, una vez subsanado el inconveniente.

En el archivo que contenga la solicitud rechazada, se consignará/n el/los código/s representativo/s de la/s inconsistencia/s detectada/s por cada registro contenido en la solicitud realizada.

En el caso de tratarse de comprobantes clase «A», y si durante el proceso de autorización se detectaren inconsistencias en los datos del receptor —v.gr. Clave Unica de Identificación Tributaria (C.U.I.T.) inválida, no encontrarse categorizado como responsable inscripto en el impuesto al valor agregado—, se autorizará el comprobante electrónico asignándole un Código de Autorización Electrónico «C.A.E.» junto con el/los código/s representativo/s de la/s irregularidad/es observada/s. El impuesto discriminado en tales comprobantes no podrá computarse como crédito fiscal del impuesto al valor agregado.

El responsable deberá conservar por el término de DOS (2) años la constancia de recepción de la solicitud que emite el sistema, a modo de prueba de su recepción por parte de este organismo.

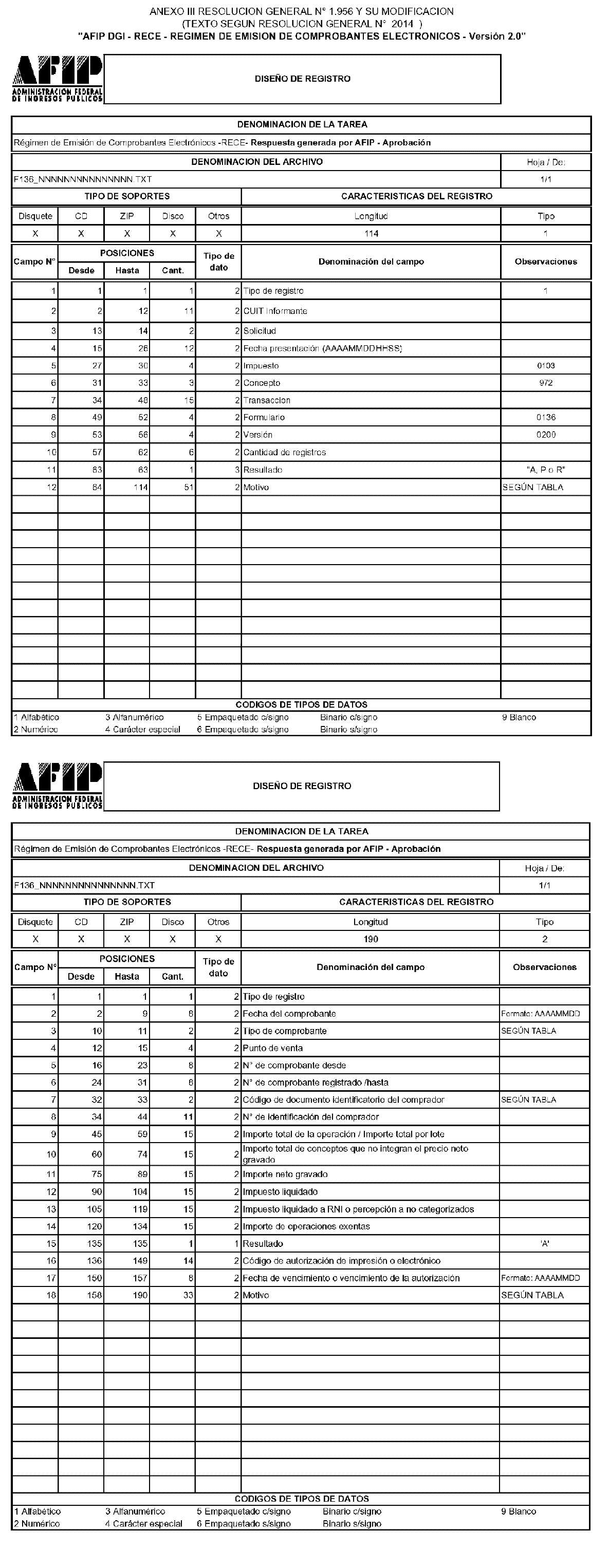

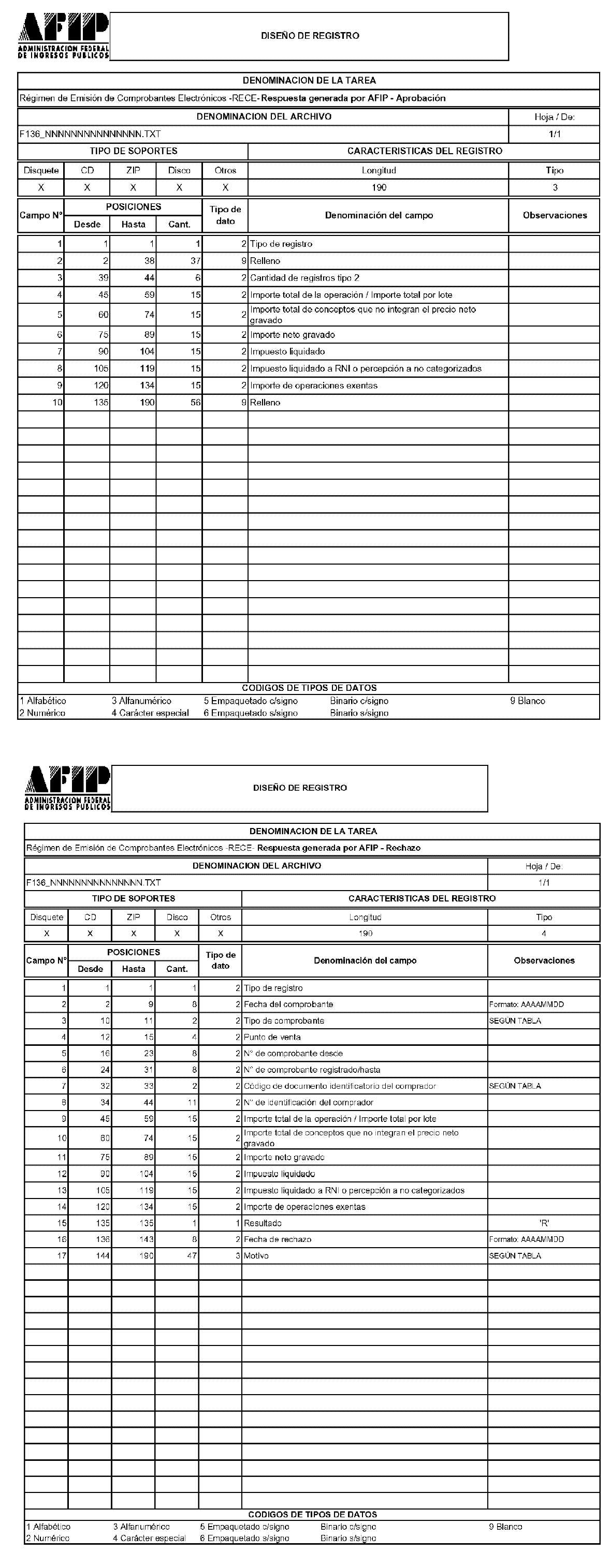

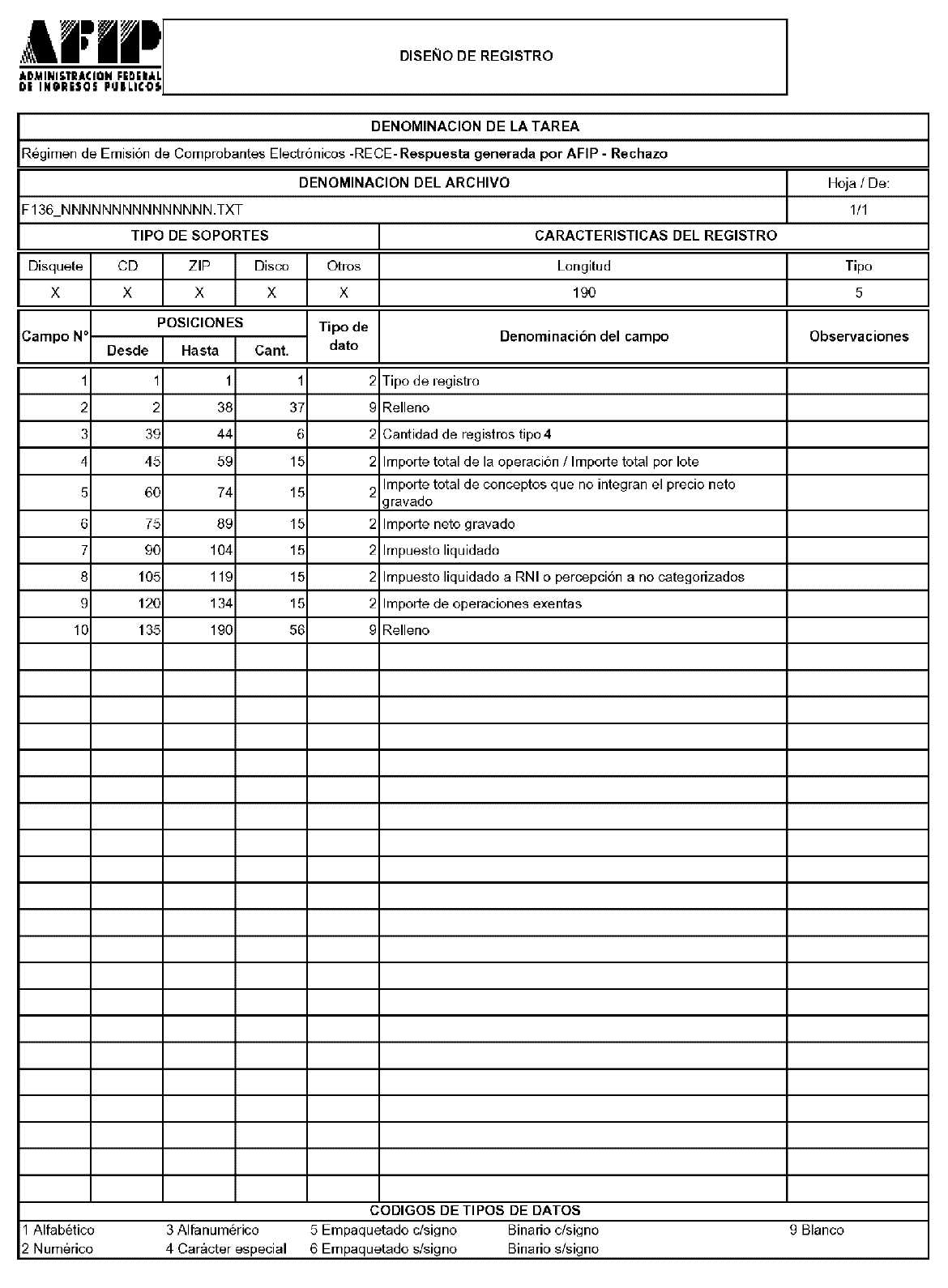

Los archivos con la respuesta generada por esta Administración Federal con las autorizaciones —en forma total o con restricciones— o los rechazos y la tabla con las leyendas correspondientes a los códigos consignados en cada registro contenido en la solicitud realizada, se pondrán a disposición de los contribuyentes respectivos, a través del servicio de la e-Ventanilla. Los archivos observarán los diseños de registros obrantes en el Anexo III de la presente.

(Artículo sustituido por art. 1° punto 3° de la Resolución General N° 2014/2006– AFIP B.O. 16/3/2006)

Art. 15. — El vendedor, locador o prestador deberá poner a disposición del comprador, locatario o prestatario el comprobante electrónico autorizado, dentro de los DIEZ (10) días corridos contados desde la asignación del «C.A.E.». Dicho comprobante deberá contener los datos previstos en el Anexo II de la Resolución General Nº 1415, sus modificatorias y complementarias, con las adecuaciones que a continuación se detallan:

1. Deberá contener:

1.1. El «C.A.E.».

1.2. El «Código Identificatorio del Tipo de Comprobante» previsto en el Anexo IIb de la Resolución General Nº 100, sus modificatorias y complementarias.

1.3. De corresponder, el código representativo de la leyenda que indica que el impuesto discriminado no puede computarse como crédito fiscal.

Art. 16. — Los requisitos dispuestos en el artículo 19 de la Resolución General Nº 1415, sus modificatorias y complementarias, referidos a tamaño y ubicación de los datos que debe contener el comprobante se considerarán cumplidos para los comprobantes electrónicos que se emitan de acuerdo con el presente régimen.

Art. 17. — En el caso de inoperatividad del sistema, deberá emitirse y entregarse el comprobante respectivo de acuerdo con lo dispuesto en las Resoluciones Generales Nº 1415 y Nº 100, sus respectivas modificatorias y complementarias.

B – ALMACENAMIENTO DEL COMPROBANTE ELECTRONICO

Art. 18. — El duplicado del comprobante electrónico, emitido por los sujetos adheridos al presente régimen, deberá quedar almacenado electrónicamente de acuerdo con lo normado por la Resolución General Nº 1361, sus modificatorias y complementarias.

Art. 19. — El receptor del comprobante electrónico original podrá almacenarlo en un soporte independiente, en las formas y condiciones establecidos en los artículos 17, 18 y 19 de la Resolución General Nº 1361, sus modificatorias y complementarias, excepto en lo referido al código de seguridad.

Si el receptor se encuentra incorporado al régimen establecido por los Títulos I y/o II de la Resolución General Nº 1361, sus modificatorias y complementarias, el soporte a utilizar deberá ser del mismo tipo que el utilizado para el resguardo de sus duplicados y/o registraciones.

TITULO IV

DISPOSICIONES GENERALES

Art. 20. — Las normas dispuestas en la Resolución General Nº 1361, sus modificatorias y complementarias, serán de aplicación supletoria en todos aquellos aspectos no reglados por la presente y en la medida en que no se opongan a ésta.

Art. 21. — La autorización de emisión de comprobantes prevista en el presente régimen sólo considerará sus aspectos formales al momento de otorgamiento del «C.A.E.» y no implicará reconocimiento alguno de la legitimidad de la operación. Dicha autorización no enerva las facultades de verificación y fiscalización otorgadas por la Ley Nº 11.683, texto ordenado en 1998 y sus modificaciones, a esta Administración Federal.

Art. 22. — El incumplimiento de las disposiciones de la presente resolución general será pasible de las sanciones previstas en los artículos 39 y/o 40 de la Ley Nº 11.683, texto ordenado en 1998 y sus modificaciones, según corresponda.

Art. 23. — Esta Administración Federal habilitará una transacción de consulta, la que se encontrará disponible en su página «web», a fin de posibilitar la constatación de la efectiva asignación del «C.A.E.» y, en su caso, del código identificatorio indicado en el cuarto párrafo del artículo 14.

Art. 24. — La solicitud de adhesión al régimen prevista en el artículo 5º de la presente resolución general, podrá efectuarse a partir del día 16 de enero de 2006.

Art. 25. — Regístrese, publíquese, dése a la Dirección Nacional del Registro Oficial y archívese. — Alberto R. Abad.

ANEXO I RESOLUCION GENERAL Nº 1956 Y SU MODIFICACION

(TEXTO SEGUN RESOLUCION GENERAL Nº 2014)

(Anexo incorporado por art. 1° punto 4° de la Resolución General N° 2014/2006– AFIP B.O. 16/3/2006)

«AFIP DGI – RECE – REGIMEN DE EMISION DE COMPROBANTES ELECTRONICOS –

Versión 2.0″

CARACTERISTICAS, FUNCIONES Y ASPECTOS TECNICOS

El programa aplicativo denominado «AFIP DGI – RECE – REGIMEN DE EMISION DE COMPROBANTES ELECTRONICOS – Versión 2.0» requiere tener preinstalado el sistema informático «S.I.Ap. – Sistema Integrado de Aplicaciones – Versión 3.1 – Release 2″. Está preparado para ejecutarse en computadoras tipo AT 486 o superiores con sistema operativo windows 95 o superior, con disquetera de TRES PULGADAS Y MEDIA (3½»), HD (1,44 Mb), 32 Mb de memoria RAM y disco rígido con un mínimo de 50 Mb disponibles.

El sistema permite:

1. Carga de datos a través del teclado, importación de datos desde un archivo y automatización del proceso.

2. Administración de la información por responsable.

3. Generación de archivos para su transferencia electrónica a través de la página «web» de este organismo (http://www.afip.gov.ar).

4. Impresión de la Solicitud de Autorización para la emisión de Comprobantes Electrónicos.

5. Emisión de listados con los datos que se graban en los archivos para el control del responsable.

6. Soporte de las impresoras predeterminadas por «windows».

7. Generación de soportes de resguardo de la información del contribuyente.

———

NOTA: El sistema prevé un módulo de «Ayuda» al cual se accede con la tecla F1 o, a través de la barra de menú, que contiene indicaciones para facilitar el uso del programa aplicativo. El usuario deberá contar con una conexión a «Internet» a través de cualquier medio (telefónico, satelital, fibra óptica, cable módem o inalámbrico) con su correspondiente equipamiento de enlace y transmisión digital. Asimismo, deberá disponerse de un navegador («Browser») «Internet Explorer», «Netscape» o similar para leer e interpretar páginas en formatos compatibles.

ANEXO II RESOLUCION GENERAL Nº 1956 Y SU MODIFICACION

(TEXTO SEGUN RESOLUCION GENERAL Nº 2014)

(Anexo incorporado por art. 1° punto 4° de la Resolución General N° 2014/2006– AFIP B.O. 16/3/2006)

ANEXO III RESOLUCION GENERAL Nº 1956 Y SU MODIFICACION

(TEXTO SEGUN RESOLUCION GENERAL Nº 2014)

(Anexo incorporado por art. 1° punto 4° de la Resolución General N° 2014/2006– AFIP B.O. 16/3/2006)